如何评估当下经济的状态?

2024-04-19

2024年4月16日,统计局公布了今年一季度的经济数据:

一季度GDP同比5.3%,预期4.9%,前值5.2%。

这份数据大幅超预期,但是,很多投资者表示不理解,因为它跟微观感受相去甚远。

那么,是数据错了,还是微观感受错了呢?其实,都没错。

对于这一冲突,我们可以做这样一个思想实验:在集体公社阶段,某年某公社粮食丰收,但是,国家为了快速完成工业积累,给各个公社分配了更多的“公粮任务”。

站在这个公社的视角,他们会看到这样的现象:

1. 产出增长;

2. 消费下滑;

3. 公社内存粮下降;

4. 上缴公粮增加。

事实上,真正决定个体体感的数据只有2和3, 2代表每一个人的实际消费——消费C, 3代表储存在内部的剩余——投资I。

因此,真正导致“丰收饿肚子”的核心原因在于分配结构,大量的剩余被积累在外部。

也就是说,真正决定股市和债市走势的因素是“消费+投资”;当经济发展到一定阶段,国内投资机会萎缩,核心因子就退化为消费。

总的来说,产出是一回事儿,如何分配是另外一回事,跟老百姓关联最大的是消费:

中国3月社会消费品零售总额同比增长3.1%,预期4.8%,前值5.5%。

如果单纯地看消费数据,不单单是微观感受对上了,资本市场走势也能对上。

因此,对于二级投资者而言,最关键的数据是消费数据,我们需要十分审慎地评估两件事情:

1. 影响消费的因素是如何表现的;

2. 过去一段时间消费如何。

一、就业的影响

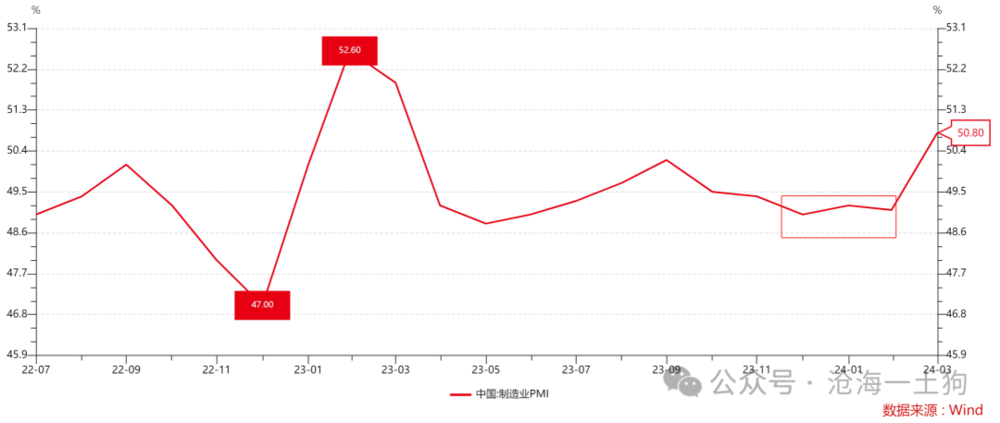

一般来说,影响消费的因素有两类,一类是就业,另一类是财富效应。我们先分析就业:在生产还ok的阶段,就业基本上大差不差。因此,我们可以把出口看成就业的前瞻变量,把制造业PMI看成就业的代理变量。

如上图所示,制造业PMI在去年Q4的后半段已经稳住了,也就是说,就业方面的拖累在一个季度之前就解决了,并不构成对资本市场的拖累项。

二、更为关键的财富效应

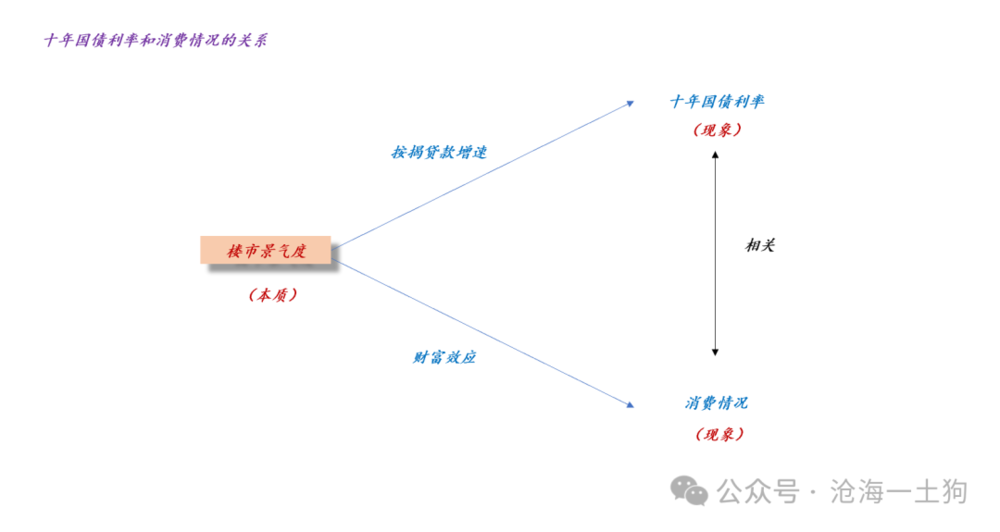

事实上,真正构成拖累项的是财富效应。楼市的不景气构成了负面的财富效应,强烈地抑制了消费。

那么,如何评估楼市的不景气呢?最直接的指标是房价变化。但是,由于房地产市场是个场外市场,且各个城市差异较大,如何合理地加总成为一个难题。

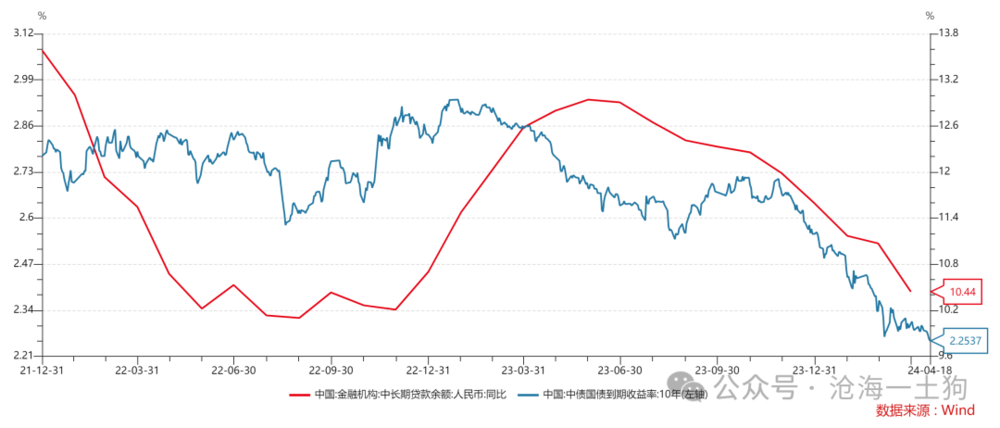

然而,我们可以借用一些其他的强关联指标来绕过这个加总问题,譬如,中长期贷款增速。

其背后的原理在于:当总体房价有下跌动能时,中长期贷款增速降低;反之,中长期贷款增速倾向于提高。

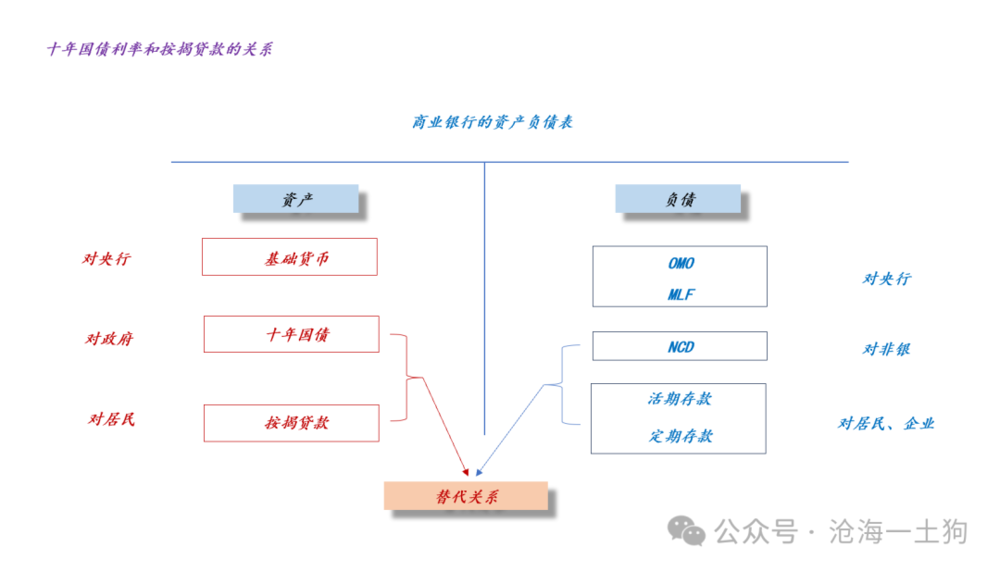

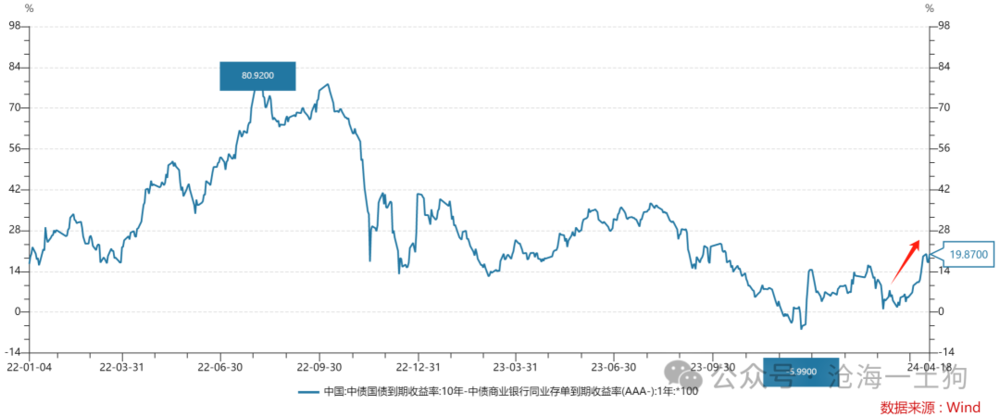

更进一步,由于十年国债是按揭贷款的替代品,十年国债利率的高低也会反馈楼市的总体状况。通过这两个转换,我们既解决了加总问题,也解决了统计局数据低频率的问题。

如上图所示,无论是中长期贷款增速,还是长债利率走势,均表明了一点:今年Q1楼市的状况并不好。

梳理到这里,我们还能搞清楚“为什么消费数据如此重要”?因为财富效应是消费的上游,较差的消费数据往往是因为财富效应出了问题。

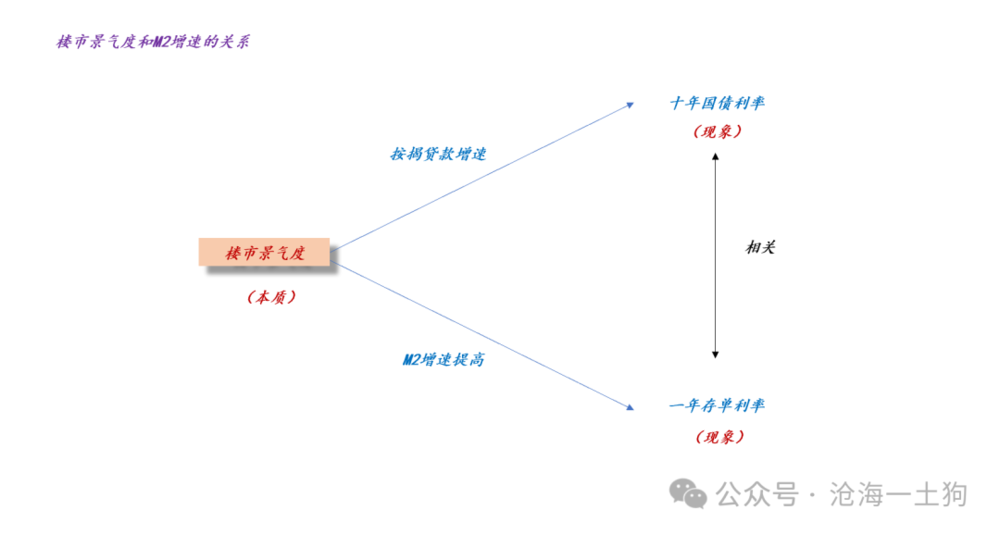

如上图所示,并不是因为通胀数据决定了十年国债利率。而是,财富效应,尤其是楼市的财富效应把债市和物价关联到了一块。

三、作为代谢产物的M2

上述的讨论告诉我们,消费数据是一个信号,当消费数据出现了反弹或者反转,意味着财富效应方面的问题得到了解决。

事实上,在金融领域还有一个类似的因果关系:

正方:M2增速提高,沪深300上涨;

反方:楼市企稳,M2增速提高,楼市企稳了,沪深300上涨的掣肘因素也消失了。

一般来说,大部分投资者认同的是正方观点,钱多了,沪深300指数上涨。

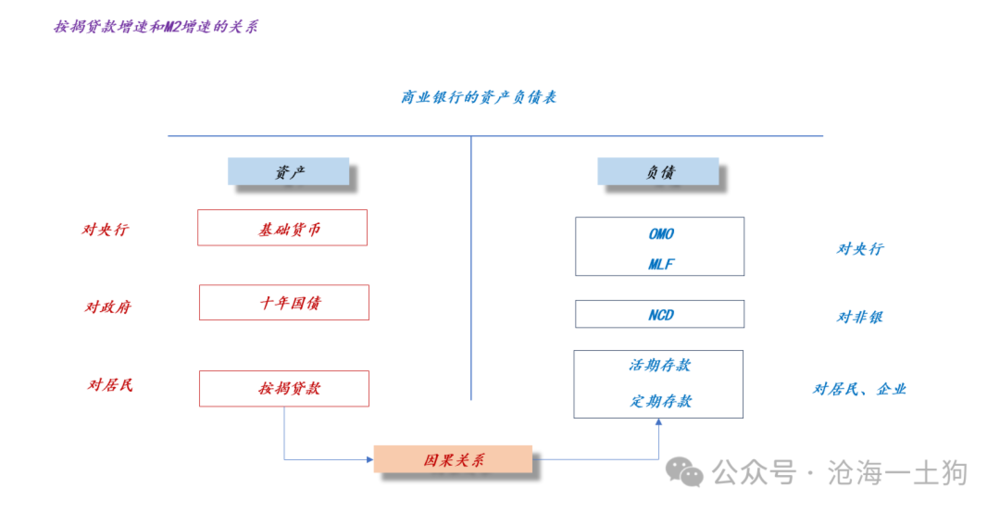

然而,从银行的资产负债表的角度来看,反方观点更加合理。

如上图所示,楼市企稳导致按揭贷款增速提升,贷款派生存款,M2增速提升。

也就是说,楼市景气度提升才是那个本质,M2增速提高只是个结果。当楼市企稳,居民的风险偏好得以修复,沪深300指数也会有一定的表现。

四、一年存单利率大幅下行的准确含义

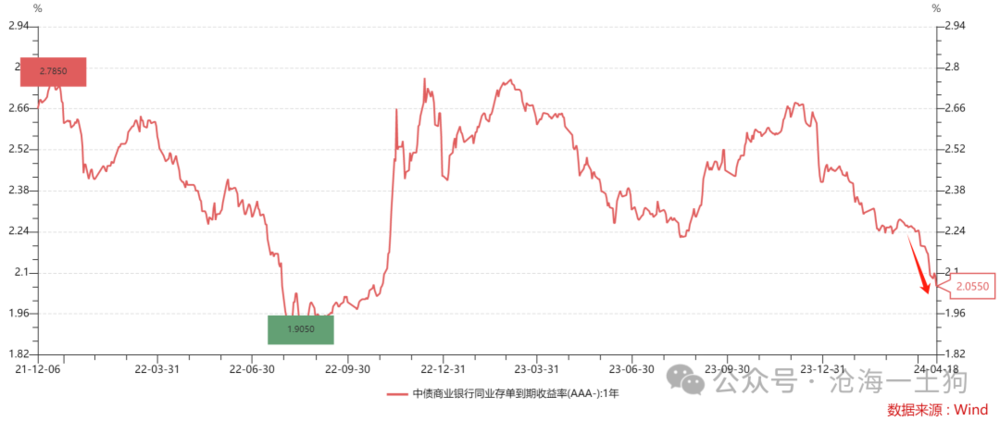

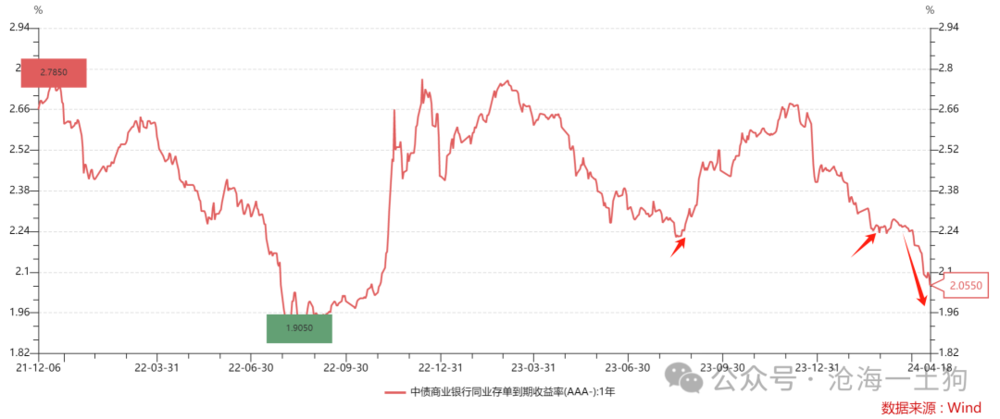

四月份以来,一年存单利率大幅下行,从2.25%附近已经回落至2.05%附近,下行了接近20bp。

表面上看,这是因为央行放松了某些限制条件。但是,通过上面的讨论,我们知道,楼市企稳也有较大贡献:不是货币宽松导致楼市企稳,而是,楼市企稳导致了M2增速提升。

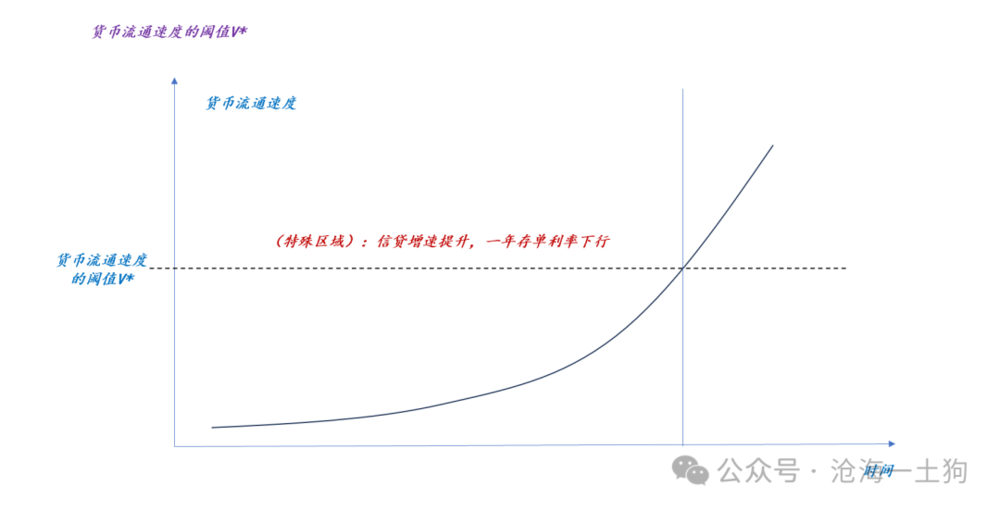

在这里还有一个问题,为什么有些时候信贷增速向上,一年存单利率也表现为上行,此时信贷增速向上,一年存单利率却表现为向下? 这是因为货币流通速度的不同,当货币流通速度处于阈值V*之下,信贷增速提升,一年存单利率向下;反之,信贷增速提升,一年存单利率向上。

背后的原理很简单,货币流通速度可以用活期存款占M2的比率来刻画,当活期存款占M2的比率很低时,增量的M2也大多以定期存款的形式存在。这个阶段,信贷增速的提升,非但不会推高一年存单利率,反而会拉低一年存单的利率。

但是,一旦货币流通速度跨过V*,情况就会发生变化。

五、结束语

综上所述,对金融系统来说,真正要紧的是风险偏好本身,我们既可以用信贷数据捕捉它,也可以用债券收益率来捕捉。

事实上,债券收益率是很好的指标,一方面,它比较全面;另一方面,它频率很高。当然,缺点是噪音比较多,需要控制好其他变量,对使用者的要求也比较高。

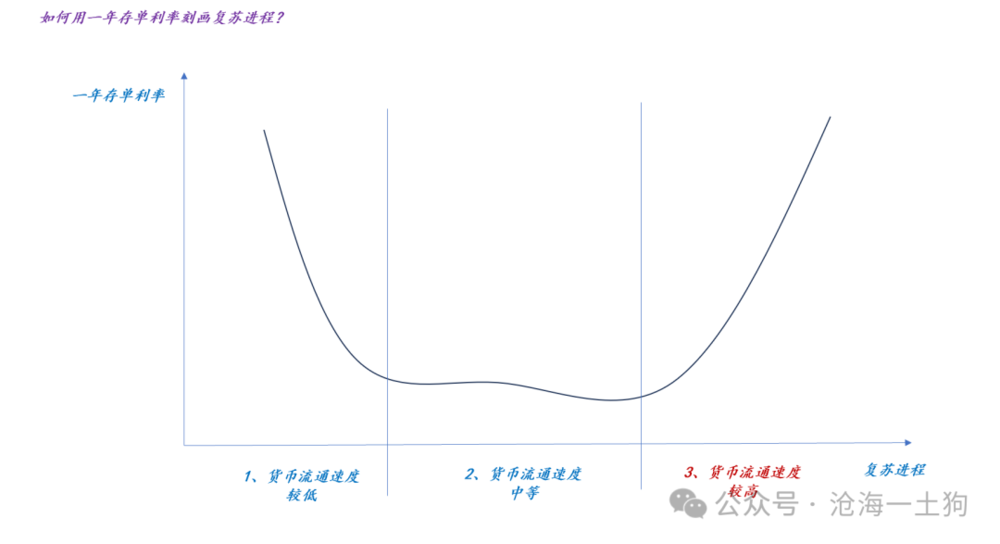

如上图所示,利用一年存单利率的走势,我们可以把复苏分为三个阶段:

1. 货币流通速度较低的阶段,这个阶段贷款所派生的M2多以定存的形式存在,一年存单利率具备较大的下行动能;

2. 货币流通速度中等的阶段,这个阶段贷款所派生的M2比较混杂,一年存单利率的下行动能已然不大;

3. 货币流通速度较高的阶段,这个阶段贷款所派生的M2多以活期的形式存在,一年存单利率具备较大的上行动能。

如上图所示,一年存单利率正在快速下行,复苏正处于阶段一:信贷增速提升,但货币流通速度绝对位置很低。

可以想见,未来一年存单利率将下行到某个位置稳住,譬如,1.5%左右,这时候货币增速和货币流通速度的提升达到某种平衡。显而易见,我们离阶段二的距离有些远,更何况阶段三了。

对于股票投资者而言,他们可以利用债券收益率来构造右侧信号,一个办法就是观察十年国债和一年存单利率的利差。

对我个人来说,20bp是一个右侧信号,当然,怎么定是一个很主观的事情。更加保守一些的投资者,可以把右侧信号定在40bp左右,这个期限利差差不多是去年的高点。

通过这个框架,我们可以把经济信号转化成利率信号,未来我们对沪深300指数的评价,也将依据利率信号:

1. 一年存单利率的下行斜率;

2. 一年存单利率的绝对位置;

3. 十年国债利率和一年存单利率的利差。

©版权声明

本文转载自互联网、仅供学习交流,内容版权归原作者所有,如涉作品、版权或其他疑问请联系或点击删除。